Les placements sécurisés : livret A, LDDS et LEP

Les avantages des livrets réglementés

Les placements sécurisés sont souvent les premiers choix des épargnants. Les livrets réglementés tels que le livret A, le Livret de Développement Durable et Solidaire (LDDS), et le Livret d'Épargne Populaire (LEP) offrent des taux d'intérêt fixés par le gouvernement. En 2023, le taux du Livret A est fixé à 3 %.

Le Livret de Développement Durable et Solidaire (LDDS), avec un taux de 3 % également, est destiné à financer des projets écologiques et solidaires. Il est accessible à tous les résidents fiscaux français majeurs.

Le Livret d'Épargne Populaire (LEP) est plus spécifique. Réservé aux personnes à revenus modestes, il offre un taux d'intérêt de 6,1 % en 2023 et permet ainsi de lutter contre l'inflation. Sa souscription est soumise à un plafond de revenus.

Pourquoi choisir ces livrets ?

Les livrets réglementés présentent plusieurs avantages :

- Ils sont sécurisés par l'État français, ce qui réduit à néant le risque de perte de capital.

- Les intérêts sont exonérés d'impôt sur le revenu et de prélèvements sociaux.

- Ils offrent une liquidité immédiate, permettant à l'épargnant de retirer son argent à tout moment sans pénalité.

Les limites à prendre en compte

Malgré leurs avantages, ces placements ont des plafonds de versement limités. Par exemple, le plafond du livret A est de 22 950 €. De plus, bien qu'ils soient attractifs face à une inflation modérée, ils peuvent perdre de leur attrait en cas d'inflation élevée.

Pour une stratégie de placement plus diversifiée, il pourrait être utile de se tourner vers d'autres moyens d'investissement qui offriront potentiellement des rendements plus élevés, comme détaillé dans cet article sur la gestion de patrimoine.

L'assurance vie : un placement polyvalent

Choisir une assurance vie adaptée à ses besoins

L'assurance vie est l'un des meilleurs placements pour sécuriser et faire fructifier son argent en France. Avec une flexibilité inégalée, elle permet de diversifier ses actifs tout en bénéficiant d’un cadre fiscal avantageux. Selon l’INSEE, en 2022, 60 % des ménages français détenaient une assurance vie, confirmant son statut d'investissement incontournable. Le principal atout de l'assurance vie est sa polyvalence. En effet, elle s’adapte à divers objectifs financiers : épargne, transmission de patrimoine, ou encore constitution d’une rente pour la retraite. De plus, l’assurance vie permet d’investir dans des supports variés tels que les fonds en euros, garantis en capital, ou les unités de compte, plus risquées mais potentiellement plus rémunératrices.Comment Maximiser le rendement de votre contrat

Pour optimiser la performance de votre contrat d'assurance vie, il est essentiel de bien choisir les supports d'investissement. Les fonds en euros, par exemple, offrent une grande sécurité avec un rendement assuré. Cependant, leur taux d’intérêt est souvent modeste, autour de 2 % en moyenne. À l'inverse, les unités de compte, investies en actions ou en immobilier, présentent un potentiel de rendement plus élevé mais comportent également des risques de perte en cas de baisse des marchés. Comme le recommande Nalo, une FinTech spécialisée dans la gestion de patrimoine personnalisée, il est crucial de diversifier son portefeuille. En répartissant votre investissement entre différentes classes d'actifs, vous pouvez réduire les risques et maximiser vos gains potentiels.Transmission de patrimoine et avantage fiscal

L'un des avantages fiscaux majeurs de l'assurance vie réside dans la transmission de patrimoine. En cas de décès, les bénéficiaires désignés profitent d’un abattement fiscal important : jusqu'à 152 500 euros par bénéficiaire, exonérés de droits de succession pour les primes versées avant les 70 ans de l’assuré. Pour les primes versées après 70 ans, un abattement global de 30 500 euros s'applique. Pour ceux désireux de préparer leur retraite, l’assurance vie offre également des avantages. Par exemple, en cas de sortie en rente viagère, elle bénéficie d’une fiscalité allégée. Cela en fait un complément utile au Plan Épargne Retraite (PER) pour diversifier ses sources de revenus à la retraite. Pour en savoir plus sur les stratégies pour faire croître son patrimoine de manière durable, vous pouvez consulter cette stratégie pour une croissance de patrimoine durable.Les SCPI : investir dans l'immobilier sans les contraintes

Investir dans l'immobilier sans les contraintes avec les SCPI

Quand on parle de meilleur placement dans l'immobilier sans se soucier du quotidien, les Sociétés Civiles de Placement Immobilier (SCPI) offrent une solution attrayante. Mais qu'est-ce qui rend ce type de placement si intéressant ? D'abord, les SCPI permettent d'investir dans l'immobilier sans devoir gérer soi-même le bien.

Les SCPI collectent des fonds auprès des investisseurs pour acheter et gérer des biens immobiliers variés : boutiques, bureaux, logements, etc. Les revenus locatifs sont ensuite redistribués aux porteurs de parts. Investissez sans tracas, sans vous occuper de la gestion locative ou des travaux de maintenance.

Selon l'étude de l'IEIF, en 2022, le rendement moyen des SCPI était d'environ 4,45 %. C'est une performance intéressante comparée au faible rendement des livrets réglementés.

Une diversité immobilière pour limiter les risques

Avec les SCPI, vous ne mettez pas tous vos œufs dans le même panier. Grâce à une diversification géographique et sectorielle, le risque est fractionné. Par exemple, si un secteur immobilier connaît une baisse, d'autres peuvent compenser cette perte. Le marché immobilier français, notamment à Paris et dans d'autres grandes villes, reste une valeur sûre.

Investir dans les SCPI signifie aussi contribuer à des projets immobiliers durables et responsables. Des experts comme Laurent Fléchet du groupe Primonial soulignent que les SCPI vertes, répondant à la demande de durabilité, attirent de plus en plus d'investisseurs. Cette tendance s'accélère avec des labels comme l'ISR (Investissement Socialement Responsable).

Comment choisir la bonne SCPI ?

Il est essentiel de bien sélectionner votre SCPI. Des critères comme le taux de distribution, la qualité des actifs et la gestion de la société devraient guider votre choix. Des plateformes de gestion de patrimoine intelligentes comme Nalo ou Linxea peuvent vous aider dans ce processus.

Certaines SCPI sont accessibles dès quelques milliers d'euros. C'est une somme plus abordable par rapport à l'achat direct d'un bien immobilier. De plus, vous bénéficiez d'une gestion professionnelle et de conseils éclairés sur la fiscalité et l'optimisation de votre patrimoine.

En conclusion, les SCPI représentent une alternative de placement immobilier accessible et rentable. Pour ceux cherchant à diversifier leur portefeuille tout en minimisant les contraintes de gestion, c'est une option à sérieusement envisager.

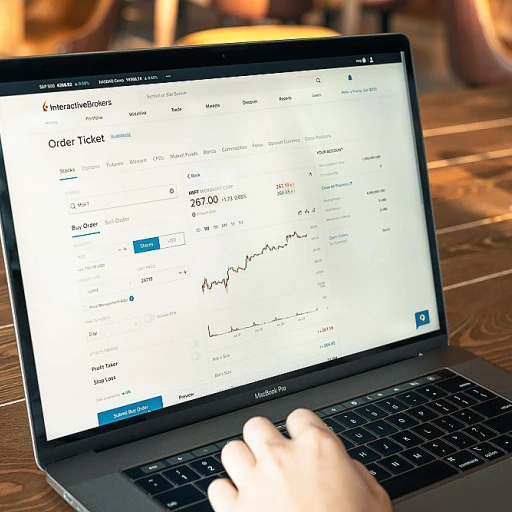

Les placements à risque : actions et fonds communs de placement

Les stratégies audacieuses : actions et fonds communs de placement

Si vous êtes prêt à embrasser un peu de risque pour des rendements potentiellement plus élevés, les actions et les fonds communs de placement pourraient être les meilleurs placements pour vous. Ces types d'investissements peuvent offrir des rendements bien supérieurs à ceux des produits traditionnels tels que les livrets ou les assurances vie.

Il est cependant important de noter qu'avec des rendements élevés viennent des risques plus élevés. En effet, selon une étude de l'Autorité des Marchés Financiers (AMF) en 2022, la volatilité moyenne des actions en Europe a été de 18,5 % sur les cinq dernières années, comparée à seulement 0,5 % pour les obligations d'État françaises.

Experts et avis sur les placements à risque

Même les experts, tels que Warren Buffet, soulignent l'importance de bien comprendre dans quoi vous investissez avant de vous lancer sur les marchés boursiers. Buffet est célèbre pour sa stratégie d'investissement à long terme, affirmant que « la patience est la clé du succès en investissement ».

De plus, les fonds communs de placement offrent une diversification qui peut aider à minimiser les risques. Par exemple, un fonds commun de placement pourrait inclure une variété de secteurs tels que la technologie, la santé et l'énergie, afin de répartir les risques.

Les meilleures actions pour investir en 2023

Pour 2023, certains analystes recommandent des actions dans les secteurs de la technologie et de l'énergie renouvelable. Microsoft, avec une croissance annuelle de 13 % selon un rapport de Statista, est souvent cité comme une valeur sûre. D'autres, comme Nexans, profitent de la transition énergétique mondiale avec une croissance prévue de 10 %.

Enfin, n'oubliez pas d'évaluer régulièrement votre portefeuille et de réajuster vos placements selon l'évolution des marchés et de votre situation personnelle. Pour plus de conseils, consultez notre article sur la planification financière personnelle.

L'investissement immobilier locatif : un placement tangible

Pourquoi choisir l'investissement immobilier locatif ?

L’investissement immobilier locatif est souvent considéré comme un choix judicieux pour ceux qui cherchent un placement tangible et sécurisé. Selon une étude menée par l'INSEE en 2022, environ 62% des Français considèrent l'immobilier comme le meilleur placement pour sécuriser leur capital et générer des revenus à long terme.

Les avantages financiers de l'immobilier locatif

L'attrait principal de l'immobilier locatif réside dans sa capacité à offrir des revenus réguliers grâce aux loyers perçus. En France, le taux de retour sur investissement (ROI) pour l'immobilier locatif peut varier entre 3 et 7% par an, selon la localisation et la gestion du bien (sources : MeilleursAgents, SeLoger). De plus, la valeur des biens immobiliers tend à augmenter avec le temps, ce qui offre un potentiel de plus-value substantiel.

Les différents types de biens immobiliers

Investir dans l'immobilier locatif peut prendre plusieurs formes : appartements en centre-ville, maisons individuelles en périphérie, ou encore logements étudiants. Chacun de ces choix possède ses propres avantages et inconvénients. Par exemple, les biens situés en centre-ville de Paris génèrent un taux de rendement généralement plus élevé en raison de la forte demande locative.

Les risques à considérer

Comme tout placement, l'immobilier locatif comporte également certains risques. Il est crucial de bien évaluer ces risques pour minimiser les pertes potentielles. Parmi les principaux risques, on peut citer la vacance locative, les défauts de paiement des locataires ou encore les éventuelles dégradations du bien. Une bonne gestion du bien peut cependant atténuer ces risques.

Les aides et dispositifs fiscaux

Pour encourager l'investissement immobilier, l'État propose divers dispositifs fiscaux intéressants comme la loi Pinel et le statut LMNP (Loueur en Meublé Non Professionnel). Ces dispositifs permettent de bénéficier de réductions d'impôts non négligeables. Par exemple, avec la loi Pinel, un investisseur peut obtenir jusqu'à 63 000 euros de réductions d'impôts sur une période de 12 ans (source : Service-Public.fr).

Étude de cas : l'exemple de Nalo

Nalo est une plateforme française spécialisée dans la gestion de patrimoine et les placements. Elle propose des solutions sur mesure pour ceux qui souhaitent se lancer dans l'investissement immobilier locatif. Grâce à une stratégie de diversification et une gestion automatisée, Nalo permet à ses clients de maximiser leur rendement tout en minimisant les risques.

Pour plus d'informations sur l'optimisation de votre patrimoine, vous pouvez consulter l'article Comment optimiser la gestion de votre patrimoine sur Finance-Insiders.com.

Le Plan Épargne Retraite (PER) : préparer sa retraite

Une retraite sereine avec le Plan Épargne Retraite (PER)

Préparer sa retraite est une préoccupation majeure pour beaucoup de Français. Le Plan Épargne Retraite (PER) est de plus en plus plébiscité pour sa capacité à sécuriser l'avenir financier. Mais qu'est-ce qui le rend si attractif ?

Le PER permet aux épargnants de se constituer une rente ou un capital à l'âge de la retraite tout en profitant d'avantages fiscaux. Selon l'INSEE, la population française est vieillissante, ce qui accentue le besoin d'anticiper la baisse de revenus post-carrière.

Des avantages fiscaux notables

Un des atouts majeurs du PER réside dans sa défiscalisation. D’après une étude de l’AMF (Autorité des Marchés Financiers), c'est une solution idéale pour les hauts revenus : les sommes versées sur un PER sont déductibles du revenu imposable, dans la limite de 10 % des revenus professionnels. En 2020, le taux d’imposition moyen en France était de 21,4 %, démontrant l’intérêt de ces économies d’impôts.

Par ailleurs, lors du déblocage du PER, la fiscalité reste avantageuse, car elle tient compte des besoins pour la retraite. Cela fait du PER un placement à long terme efficace et moins affecté par les fluctuations fiscales.

De multiples options de gestion

Il existe plusieurs types de PER, offrant différentes options de gestion. Le PER individuel, par exemple, permet une gestion libre et adaptée au profil de risque de chaque investisseur. On peut y ajouter des fonds en euros ou investir en actions selon son appétence pour le risque et ses objectifs.

Pour ceux qui préfèrent déléguer la gestion de leur épargne, des structures comme le PER d'entreprise proposent un cadre plus encadré. En 2021, près de 20 % des salariés en France bénéficiaient de ces plans parrainés par leur entreprise, selon le Ministère de l'Économie. Ces solutions permettent de dynamiser l’épargne tout en bénéficiant de l'expertise de professionnels.

Toujours garder un œil sur les coûts

Malgré ses nombreux avantages, le PER n'est pas exempt de frais : frais d’entrée, de gestion, voire d’arbitrage pour les plus actifs. D'après l'Autorité de contrôle prudentiel et de résolution (ACPR), les frais de gestion oscillent en moyenne entre 0,8 % et 1,5 % par an.

Pour garantir le meilleur rendement, il est crucial de bien comparer les différentes offres disponibles. Un PER avec des frais modérés maximisera le capital constitué pour la retraite.

Pour une planification optimale de votre retraite avec un PER, n’hésitez pas à consulter des experts en gestion de patrimoine. Planification financière à long terme vous fournira des stratégies efficaces afin de préparer au mieux votre avenir.

Les livrets bancaires : une solution de court terme

Les livrets bancaires ont-ils encore un intérêt ?

Quand on cherche à faire fructifier son argent à court terme, les livrets bancaires réglementés comme le livret A, le LDDS, et le LEP sont souvent les premiers réflexes. Mais, sont-ils vraiment des meilleurs placements dans le contexte actuel ?

Un bon départ mais limité

Les taux de rendement de ces produits sont fixés par l'État et ajustés périodiquement, en fonction de l'inflation et de la situation économique. En 2023, le taux du livret A est de 3 % (source : service-public.fr) et celui du LEP est plus attractif avec 6,1 % (source : service-public.fr). Bien que ces taux soient historiquement bas, ils sont encore préférés pour leur sécurité.

Les limites des livrets bancaires

Il est important de noter que les intérêts générés par ces livrets sont exonérés d'impôt sur le revenu mais soumis aux prélèvements sociaux (17,2 % en 2023). De plus, le plafond de dépôt est relativement bas, 22 950 euros pour le livret A, et 7 700 euros pour le LEP (source : économie.gouv.fr), ce qui limite leur potentiel de rendement.

Autres alternatives de court terme

Pour ceux qui cherchent meilleurs placements à court terme, on peut aussi envisager des comptes à terme ou des placements à court terme moins connus mais parfois plus rémunérateurs. Par exemple, le Plan Épargne Logement (PEL) offre en 2023 un taux de 2% (source : bofip.impots.gouv.fr).

Les placements financiers à moyen terme : PEL et CEL

Le PEL et CEL : les atouts des placements financiers à moyen terme

Les Plans d'Épargne Logement (PEL) et les Comptes d'Épargne Logement (CEL) représentent des solutions intermédiaires intéressantes pour ceux qui cherchent à bénéficier d'un placement sécurisé, tout en accumulant des fonds sur une période moyenne.

Contrairement aux livrets réglementés tels que le Livret A, le PEL et le CEL offrent des avantages spécifiques liés à l'habitat.

Les taux et avantages

En termes de rémunération, le taux d'intérêt du PEL est fixé à 1 % (hors primes d'État), tandis que celui du CEL s'établit à environ 0,5 %. Bien que ces taux soient inférieurs à ceux de certains placements financiers plus risqués, ils restent attrayants pour les épargnants cherchant la sécurité.

Les conditions d'ouverture et de gestion

Pour ouvrir un PEL, un versement initial de 225 € est requis, suivi de versements réguliers de 45 € minimum par mois. Le CEL, quant à lui, demande un dépôt initial de 300 €, avec des versements libres mais réguliers de 75 €. L'avantage du CEL réside dans sa flexibilité et la possibilité de retirer les fonds à tout moment, contrairement au PEL qui impose une certaine rigueur dans les dépôts.

L'avantage de l'emprunt

L'un des principaux atouts du PEL et du CEL est la possibilité d'obtenir un prêt immobilier à un taux préférentiel. Ce mécanisme permet aux investisseurs de financer leur projet d'achat immobilier tout en bénéficiant d'une tarification avantageuse.

Les autres bénéfices pour votre patrimoine

Au-delà de leur rentabilité modérée, ces placements à moyen terme présentent des avantages fiscaux non négligeables après une durée de logement définie. Après 12 ans, les intérêts du PEL sont soumis à l'impôt sur le revenu, mais bénéficient toujours de l'exonération des prélèvements sociaux au-delà de 15 ans. De plus, ces placements peuvent être combinés avec d'autres solutions comme l'assurance vie pour optimiser la gestion de votre patrimoine.